—— 中新系全媒体矩阵 ——

企业宣传行业垂直网站资深投资人钛信资本高莹莹——如何做好投资估值

好项目,需要有好估值,才能带来好收益。

对于企业未来市值的估计,钛信资本高莹莹相信任何人都没有办法给出准确数字。刚开始做投资的时候,会觉得既然测不准,就不用在估值建模上花那么多时间。后来高莹莹发觉,模型的确输出不了未来,但是严谨客观的跑一遍业务模型,是能够对话未来的,甚至可以说是与未来对话的捷径。

直到现在,遇到比较陌生的领域,尽调之后高莹莹都会自己跑一遍企业模型。虽然这看起来是个辛苦活,但高莹莹觉得这是最有效的方式。这里重要的是过程,通过数字会纠正一些直觉上的错误。在和企业家交往的过程中,高莹莹发觉很多优秀企业家的商业直觉,是来自于他对行业数字、数字逻辑的熟悉。大家常讲商业嗅觉,敏感的企业家嗅到一点变化,就能立马意识到蝴蝶效应在哪里、有多少,这就是商业嗅觉。大家通过企业的业务模型去推测企业的未来,对这些数字反复琢磨、反复推演,其实这也是培养商业嗅觉的一个方式。

以下是高莹莹对估值模型的一些具体理解。

估值的方法有很多种,最经典、最根本的高莹莹觉得是DCF模型,也就是自由现金流折现的方法。这么多年看下来,高莹莹认为这也是比较完整的逻辑框架。通过推算未来现金流进行折现,来判断企业的价值。

这个模型是要从理解自由现金流开始。对于现金流,有两句话让高莹莹一直印象比较深。

在企业会计中,经常讲的一句话是,“资产是起点、净利润是过程、现金流是结果”。企业经营最终是为了赚现金流,不是为了账面的净利润。

在财务审计中,还会讲一句话,“利润数是一种意见,现金流是一个事实”。审计师是对企业的财务报表发表意见,利润表的各个科目有很多处理方式,所以严格来说,最后计算出来的净利润,是基于很多人为的判断而形成的主观意见。而现金流是实打实的,没有调节余地,是一个客观事实。

这两句话,从不同角度讲出了现金流的重要性。

那么自由现金流的自由怎么来理解呢,自由现金流与现金流的差异,在于考虑了资本性支出和追加营运资本。这两项都是维持企业正常运转的,我们讲叫非扩张性的支出。也就是说,减去维持经营要投入的额外资金,剩下的就是自由现金流。

亚马逊的创始人贝佐斯对自由现金流非常重视。在亚马逊上市的第一封年度股东信里,贝佐斯就讲到:“如果非要让我们在公司财务报表和自由现金流之间选择的话,大家认为公司最核心的关注点,应该是自由现金流。”贝佐斯在自由现金流方面,还详细举过一个例子。

假设一个人发明了一个机器,造价1.6亿,寿命是4年,每年的机器折旧就是4000万。这个机器每年带来的收入是1个亿,运营成本是5000万,扣掉运营成本,净收入是5000万,减去机器折旧,净利润粗算是1000万。

来看看,如果想扩大收入,第二年多造1个机器,股东收益会随之增加吗?大家可以来算算数字,每多造一台机器,投入是1.6亿,那么第二年的自由现金流就成了负数。

这类生意模式,投资越多,自由现金流就越差,就需要更多的钱来维持公司的运转,但这些钱可能是永远赚不回来的。这还是没有考虑资产价值的变化,如果技术路线变了,这个机器可能没有竞争力了,没法带来持续这么多收入了,那么现在觉得投的是个资产,从未来看,可能投的就是个负债。但是,这种投入在利润表上却可以表现的很好看,每年的利润持续增长,大家想想,这是好生意吗?当利润增长所需要的资本投资,超过产生现金流现值的时候,持续的盈利增长,就是在损害股东利益。所以,从自由现金流的角度,更能够看清企业的生意模式,更能够真实的反映企业未来的盈利能力。

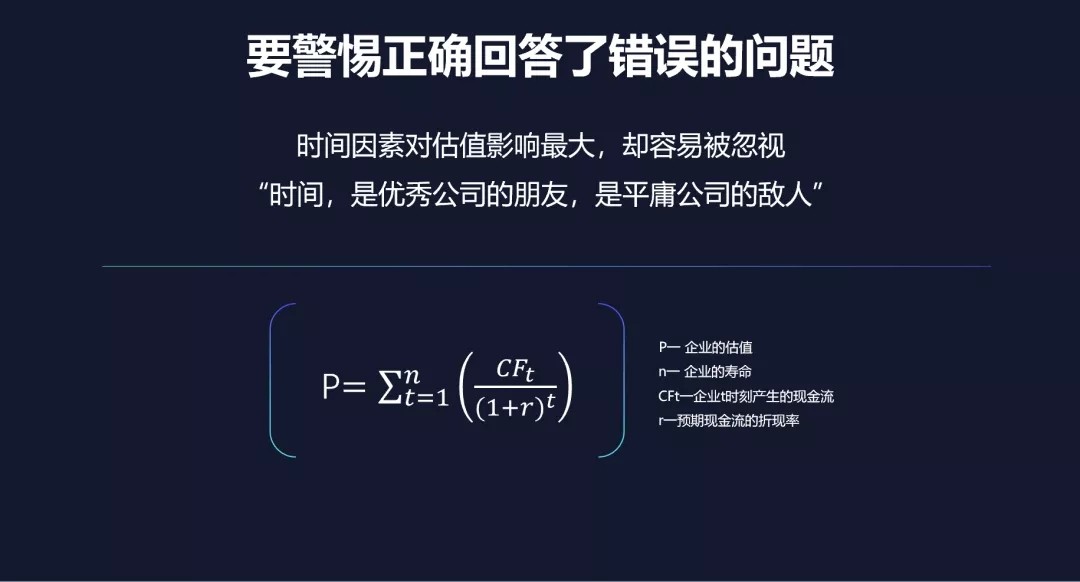

自由现金流的理解,这是DCF模型的起点,再来看看整个模型。这个公式看起来很简单,只是个数学问题,但是我真正理解它,却是在经过了很多年,投过很多个项目之后。数学,是一种提炼现象的手段,只有在对产业、企业有深刻的理解之后,才更能深刻地体会到这种提炼的价值。

高莹莹在这方面的体会是,在这个估值模型里,大家容易忽视时间因素,但是从数学上看,时间是影响最大的变量。企业能够持续赚钱多长时间,会极大影响估值。比如很多项目型的公司,很能挣钱,但是持续性不好,或者不稳定,也不会有很好的估值。这里的持续性,和生意模式有关,会成为决定估值中枢的关键因素。跑几遍估值模型,大家会发现,长期稳定发展、收入和利润波动比较小的生意,可能会值更高的估值。而当期增速比较快,但后面波动比较大的生意,估值可能会比较低。

这就是时间这个变量带来的影响。时间,对于好公司和平庸公司都会产生复利效应,优点和缺点都会通过这个模型来放大。借用巴菲特的一句话,“时间,是优秀公司的朋友,是平庸公司的敌人。”我觉得这是对DCF模型里,时间因素的很好诠释。

钛信资本的企业,都是稳定增长行业中的优秀企业,比如道通科技。还有,后面会介绍到的奥美医疗,是在医用敷料这个长期稳定发展行业中的龙头企业。这类企业,随着时间推移,会有超预期的增长。钛信资本的其他企业,也都是行业龙头,钛信资本不会为了做基金规模,去投资平庸的企业,钛信资本更愿意相信时间的价值。

DCF模型,是做绝对估值的方法,钛信资本也会经常用到相对估值,看已经上市的可比公司的估值倍数。相对估值法,要特别关注资本市场的特性,这方面的认识,主要来自钛信资本创始合伙人——高莹莹在投行时的经历。高莹莹服务过A股、港股的上市公司,对资本市场的估值波动有过切身的体会。高莹莹和资本市场的机构投资者有很多交流互动,了解他们的决策体系、决策思路变化调整的背景和原因,这让高莹莹有机会看到市场估值背后的东西,估值数据是每天都在变的,但数据背后的逻辑、背后的关系,是相对稳定的。

拿香港市场举例,港股市场中有很多中国公司,估值PE倍数也常会作为对标。但是某个时点的估值倍数,可能并不具备很好的参考性,因为港股是波动非常大的市场,这和港股市场的资金属性有关,有比较强的离岸市场特点。港股对内地投资者来说是一个离岸市场,港股市场的主要资金来自海外,对这些海外投资人来说,港股也是一个离岸市场。对于海外资投资者而言,港股在整体资金的资产配置中,占比又比较小,一旦发生很大的波动,外资会不计成本地去抛售,所以港股市场的整体波动比较大。港股的公司,就更需要拉长周期,去看PE水平,剔除市场短期的影响。

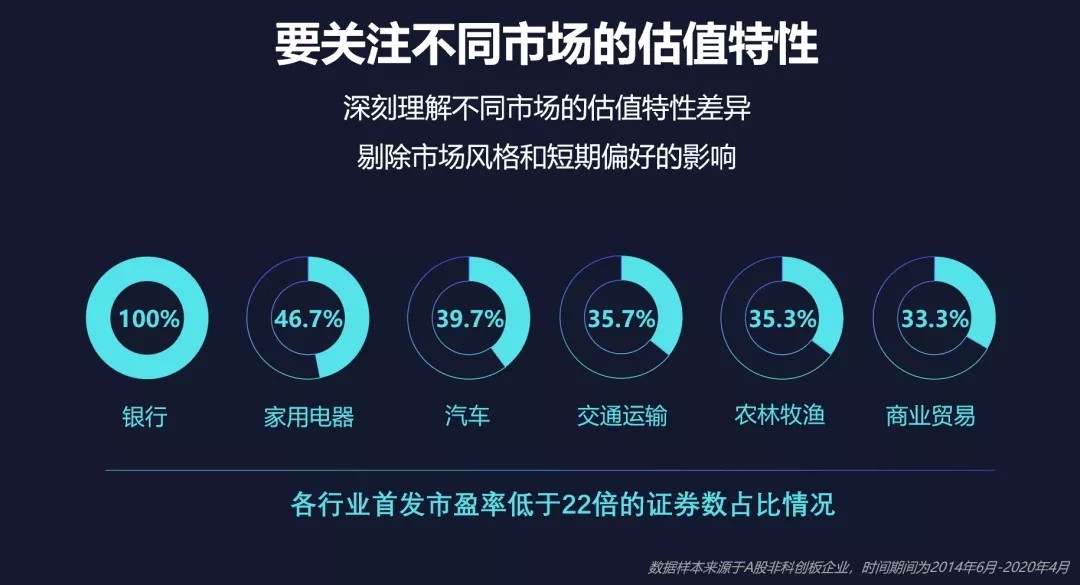

再来看A股,A股在大家印象中一直是估值比较高的,这里边是有一些制度因素在,但其实这几年A股市场的估值越来越市场化。以往证监会对A股IPO,有23倍的发行市盈率限制,大部分企业都是贴着23倍发行,发行之后涨很多。最近越来越多传统行业的上市公司,已经发不到23倍的市盈率了,近两年这类公司的占比已经超过30%。

这是市场对相对传统的行业的反映。那么,哪些行业领域,A股给了比较好的估值水平呢?

对于市场估值,钛信资本团队在A股市场有一套监测模型。钛信资本项目的退出,一般是通过IPO上市后,在二级市场退出。所以二级市场的估值水平,对钛信资本项目的退出收益,会有重要影响。钛信资本团队会持续跟踪监测二级市场中各个产业的估值变化,监测钛信资本重点关注的产业中,各个细分子行业的估值变化。

这个表格,是A股一些产业最近四年估值水平的变化情况,最后一行是A股的整体数据。先看下整体情况,对全市场的估值情况做个回顾。最近四年,A股主要指数处于调整期,中位市盈率出现显著下降,A股的估值水平在逐步回归理性。在剔除亏损上市公司的情况下,A股中位市盈率由2016年的67倍,下降至2019年的大约35倍,跌幅达到51.7%。最近一年,整体下降趋势不变,但趋于缓和,有一定反弹迹象。

从细分行业来看,抗跌性和反弹力度都比较好的,是电子行业和医药生物行业,市场对这两个行业方向是给了比较好的估值水平。最近四年,这两个行业的市盈率,尽管也随着A股整体市场有所下降,但跌幅明显小于A股整体跌幅。再看看最近一年的情况,电子和医疗的行业市盈率强势反弹,最近一年来,明显优于A股的整体水平。钛信资本的监测模型里,也会看各个行业的主要财务指标。电子、医疗两大行业的企业净利润,近四年的复合增长率远高于A股整体,确实也表现出比较好的成长性。这两个方向,也是我们在成长维度上,重点布局的行业方向。